نرخ بهره بین بانکی کاهش یافت / بازار بین بانکی چیست؟

اقتصاد ۱۰۰- نرخ بهره بین بانکی در شرایطی افتی 0.01 واحد درصدی را تجربه کرد که وامدهی بانک مرکزی به بانکها از طریق بازار شبانه افزایش و از طریق بازار باز کاهش یافت.

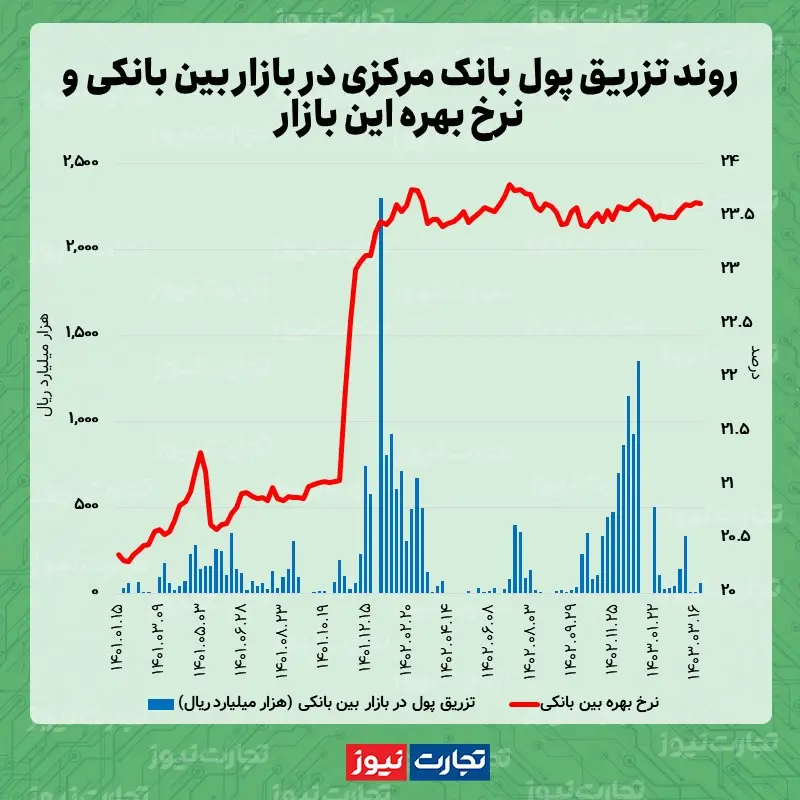

بانک مرکزی در ادامه روند انتشار آمار نرخهای بهره بازار پول، بهتازگی دادههای نرخ بهره بازار بین بانکی و نرخ توافق بازخرید در هفته منتهی به 23 خردادماه 1403 را منتشر کرد. بررسی اعداد و ارقام ارائه شده توسط بانک مرکزی حاکی از آن است که نرخ بهره بین بانکی همچنان روندی نوسانی را طی کرده و پس از رشد در هفته گذشته، در این هفته شاهد افتی اندک بود. از سوی دیگر اما نرخ توافق بازخرید یا همان ریپو که نرخ مبادلات بانک مرکزی و بانکها در بازار باز به شمار میرود این هفته نیز تغییر نکرد و در سطح 23 درصد باقی ماند.

عقبنشینی 0.01 واحد درصدی نرخ بهره بین بانکی

بررسی جدیدترین گزارش بانک مرکزی از نرخهای سود بازار پول نشان میدهد که نرخ بهره بین بانکی، پس از آنکه در هفته منتهی به 16 خرداد ماه به بیشترین میزان خود از آغاز سال 1403 رسید، در این هفته افت اندک 0.01 واحد درصدی را رقم زد. به این ترتیب میانگین موزون نرخ بهره بین بانکی در هفتهای که گذشت، روی سطح 23.63 درصدی ایستاد.

تزریق پول در بازار بین بانکی تشدید شد

نرخ بهره بازار بین بانکی در شرایطی کاهشی شد که این هفته، بانک مرکزی نقش پررنگتری در بازار شبانه داشت. بانک مرکزی در دو هفته گذشته به ترتیب تنها 150 میلیارد تومان و 930 میلیارد تومان از طریق بازار بین بانکی به شبکه بانکی وام داده بود. با این حال، در هشت روز منتهی به 21 خردادماه، 6 بانک و موسسه اعتباری از طریق اعتبارگیری قاعدهمند، پنج هزار و 760 میلیارد تومان از منابع بانک مرکزی قرض گرفتند و تنها 470 میلیارد تومان از این مبلغ به بانک مرکزی بازگشت.

کاهش اندک مبادلات در بازار باز

از سوی دیگر اما میزان وامدهی بانک مرکزی به شبکه بانکی از طریق بازار باز شاهد افتی نسبی بود. زیرا این رقم که در هفته دوم خرداد ماه به حدود 211 هزار میلیارد تومان رسیده بود، با کاهش سفارشهای ارسالی شبکه بانکی، در هفته مورد بررسی رقم 208 هزار و 860 میلیارد تومان را به ثبت رساند. این مبلغ با حداقل نرخ سود 23 درصد و مدت توافق بازخرید 6 روزه به 10 بانک و موسسه اعتباری وام داده شد.

بازار بین بانکی چیست؟

اگر بانکها در طول فعالیتهای روزمره خود دچار کسری منابع نقد شوند، میتوانند با استفاده از سازوکاری اقتصادی به نام بازار بین بانکی، وجوه موردنیاز خود را با استقراض از دیگر بانکها یا بانک مرکزی تامین کنند. بانکها در این بازار مبلغ مورد نیاز خود را از بانکهای دیگر وام میگیرند و این وام را با نرخ بهرهای مشخص که همان نرخ بهره بین بانکی است، به بانک قرضدهنده پس میدهند. بانک مرکزی نیز میتواند با مداخله در این بازار، به نرخ بهره بین بانکی جهت داده و سیاستهای پولی خود را اعمال کند.

منبع: تجات نیوز