سفته چیست؟/انواع سفته و شرایط سفته دادن

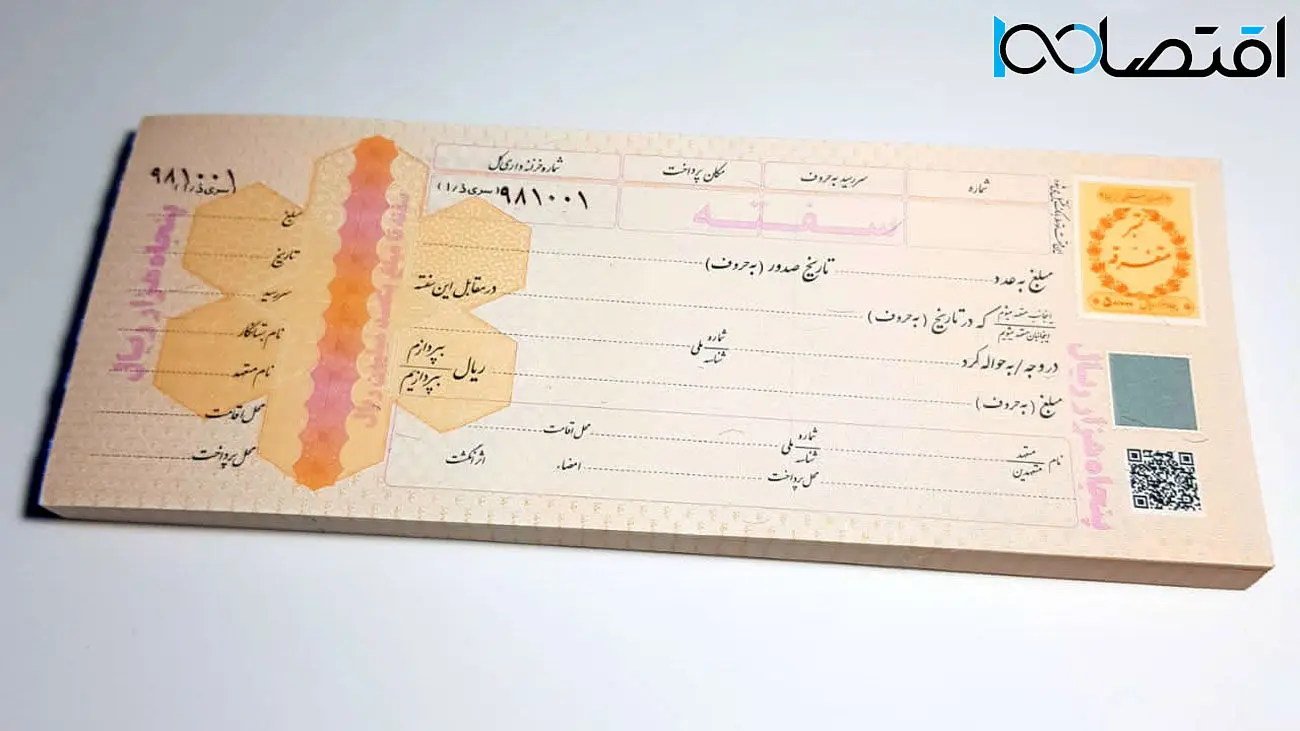

اقتصاد 100- سَفته یا سُفته یکی از انواع اسناد تجاری و در واقع سندی شبیه به چک و پول نقد است. احتمالا تاکنون با سفته آشنا شده باشید، اما این سند تجاری قوانین و مقررات خاصی دارد که بسیاری از افراد در مورد آنها اطلاعات کافی ندارند. صرف نظر از اینکه آیا دریافت سفته بهعنوان ضمانت کار صحیحی است یا خیر، احتمالا بهعنوان یک کارمند یا کارگر در شرکتها و واحدهای اقتصادی مختلف، با جنجالهای مربوط به سفته آشنا هستید؛ این جنجالها با در نظر نگرفتن قوانین مربوط به سفته به پا شدهاند و بعضا مشکلاتی را برای کارفرما یا کارگران و کارمندان فراهم آوردهاند.

در ادامه این مقاله خواهیم گفت سفته چیست و نحوه صدور آن چگونه است. همچنین کاربردها و قوانین مربوط به سفته را نیز بررسی خواهیم کرد. اگر به هر نحوی با سفته سروکار دارید، ادامه این مطلب را با دقت مطالعه کنید.

سفته بانکی چیست و چه نوع سندی است؟

سفته بانکی سندی است که به موجب آن امضاء کننده متعهد میشود تا مبلغی را در موعد معین یا عندالمطالبه در وجه حامل یا شخص معین یا به حواله کرد او بپردازد. علاوه بر امضا یا مهر متعهد باید مشخص کننده مبلغ تعهد شده، گیرنده وجه و تاریخ نیز باشد. در پاسخ به سوال سفته چیست به زبان ساده باید گفت سفته مانند چک و برات یکی از انواع اسناد تجاری است. بهطورخلاصه سند تجاری، سندی قابلمعامله بوده که در مقام دعوی و از نظر حقوقی قابل استناد باشد.

سَفته یا سُفته گاهی اوقات بهاشتباه صفته/سفده/صفتع هم نوشته میشود. سفته در معاملات تجاری و بازرگانی کاربرد بسیاری دارد و بهعنوان یک سند تعهد میآفریند و صادرکننده آن باید وجه نوشتهشده در این سند تجاری را پرداخت کند؛ البته این روزها سفته در بیشتر موارد حکم ضمانت را دارد و معمولا برای انجام معاملات از چک استفاده می شود.

سفته چیست

سفته چیست

نکته مهم در مورد سفته این است که این سند تجاری بعد از مدت زمان طولانی که از وجود آن میگذرد، هنوز هم جایگاهی شبیه به چک پیدا نکرده و حتی قوانین مربوط به سفته، نسبت به قوانین چک برای بسیاری از مردم ناشناخته است. اگر میخواهید در مورد انواع چک بانکی و قوانین مربوط به آن، اطلاعات بیشتری داشته باشید به شما پیشنهاد میکنیم مقاله چک چیست را مطالعه کنید.

انواع سفته متناسب با کاربرد آنها در امور مختلف

سفته برای کاربردهای مختلف مورداستفاده قرار میگیرد؛ بنابراین انواع سفته متناسب با کاربرد آنها تعریف میشوند. درواقع انواع سفته با ظواهر مختلف وجود ندارد و همه امور با یک نوع سفته قابلانجام است. در زیر به برخی از مهمترین کاربردهای سفته اشاره میکنیم:

پرداخت کالا در معاملات

تضمین اجرای تعهدات

تضمین پرداخت اقساط وام

استخدام و حسن انجام کار

با وجود این که درحالحاضر از سفته بیشتر برای ضمانت استفاده میشود، ولی این سند تجاری برای پرداخت وام، تضمین حسن انجام کار، مطالبه دینی و موارد دیگر نیز کاربرد دارد. در ادامه کاربردهای کلی سفته را بررسی میکنیم.

سفته در چه مواردی کاربرد دارد؟

سفته کاربردهای مختلفی دارد ولی بهطورکلی، استفاده از آن در موارد زیر رایج است:

نحوه گرفتن سفته؛ چگونه سفته بگیریم؟

بسیاری از افراد درباره نحوه گرفتن سفته اطلاعاتی ندارند و با سوال «چگونه سفته بگیریم» مواجه میشوند. در پاسخ به این سوال باید گفت برای گرفتن سفته کافی است به شعب بانک ملی یا دکههای روزنامهفروشی در سراسر کشور مراجعه کنید و مبلغ سفته را بپردازید. در سالهای اخیر تلاش بر این بوده است تا از فروش سفته در دکههای روزنامهفروشی جلوگیری شود؛ زیرا در برخی از موارد با فروش سفتههای تقلبی مشکلات فراوانی را ایجاد کرده بودند. با این اوصاف تا حد امکان سفته را از شعب بانک ملی تهیه کنید.

همچنین بخوانید:

نرخ بهره بین بانکی با کاهش یک صدم درصدی در هفته پایانی تیرماه / نرخ سود بین بانکی چیست؟

مدارک لازم برای گرفتن سفته از بانک

برای دریافت سفته به مدارک شناسایی خاصی نیاز ندارید؛ درواقع مدارک لازم برای دریافت سفته از بانک ملی یا دکههای روزنامهفروشی، فقط باید کارت ملی خود را ارائه دهید و سفته را تحویل بگیرید. هرکدام از سفتههای صادرشده شماره پیگیری مخصوص به خود را داشته و حکم اوراق قرضه را دارند.

شرایط سفته دادن و مهمترین نکات قانون سفته

سفته چیست

سفته چیست

بعد از آشنایی با نحوه گرفتن سفته، باید با شرایط سفته دادن نیز آشنا شوید تا مشکلات قانونی برای شما پیش نیاید. مهمترین نکته در قانون سفته این است که مبلغ تعهد داده شده در سفته باید در تاریخ مشخص یا حتی عندالمطالبه پرداخت شود. توجه داشته باشید که مبلغ ذکرشده در سفته فقط به کسی پرداخت میشود که سفته در وجه او صادر شده باشد. اگر بخش نام سفته خالی یا در وجه حامل ذکر شده باشد، مبلغ سفته به کسی تعلق میگیرد که سفته در دست او باشد.

در نحوه صدور سفته نیز باید یکسری موارد رعایت شود، تا سفته در مقام سند تجاری باقی بماند. در توضیحات حقوقی در مورد قانون سفته معمولا عنوان میشود که اگر نکات صحیح در صدور سفته رعایت نشود، سفته دیگر حکم یک سند تجاری را ندارد و فقط یک سند عادی در نظر گرفته خواهد شد. در این صورت سایر مزایای اسناد تجاری شامل آن سفته نخواهد بود. در ادامه برای آشنایی با شرایط سفته دادن، به مراحل صحیح صدور یک سفته اشاره می کنیم.

۱. نوشتن مبلغ؛ اولین اقدام در صدور سفته

اولین اقدام برای صدور سفته، نوشتن مبلغ سفته است. این مبلغ قطعا کمتر یا برابر با سقف سفته خواهد بود. مبلغ سفته باید به حروف نوشته شود تا از سواستفادههای احتمالی جلوگیری شود.

خوشبختانه سفته دارای سقف است و برای مثال یک سفته ۱۰ میلیون ریالی فقط همین اندازه تعهد مالی به همراه دارد. امکان درج مبلغ دلخواه مانند چک در سفته وجود ندارد و برای رسیدن به مبلغ دلخواه، باید به همان اندازه سفته تهیه کنید.

همچنین بخوانید:

شماره حساب چند رقمی است؟/ روش های یافتن شماره حساب بانکی

۲. درج تاریخ صدور سفته برای حفظ ارزش تجاری

طبق قانون اسناد تجاری و قانون سفته، تاریخ صدور سفته نیز باید در آن ذکر شود؛ در غیر این صورت سند ارزش تجاری نخواهد داشت. تاریخ موردنظر باید روز و ماه و سال را در بر داشته باشد و به حروف هم نوشته شود.

۳. نوشتن نام گیرنده در سفته بهعنوان طلبکار تعهد مالی

یکی دیگر از شرایط سفته دادن، نوشتن نام گیرنده در سند است. به عبارتی نام گیرنده که بهعنوان طلبکار تعهد موردنظر شناخته میشود، باید در سفته نوشته شود. اگر نامی در سفته ذکر نشود، هویت سفته در وجه حامل خواهد بود. برای امنیت بیشتر بهتر است حتما نامی در سفته نوشته شود.

۴. درج تاریخ پرداخت؛ مهمترین قانون سفته

سفته چیست

سفته چیست

تاریخ پرداخت سفته را میتوان مهمترین بخش از شرایط سفته دادن دانست. درصورتیکه تاریخ پرداخت در سفته نوشته نشود، سفته در زمان حال قابلوصول و ادعا خواهد بود و شخص دارنده هر زمان میتواند برای دریافت مبلغ آن اقدام کند. بهتر است تاریخ پرداخت نیز شامل اعداد روز و ماه و سال (به عدد و حروف) باشد.

۵. امضا یا مهر صادرکننده سفته برای تضمین تعهد مالی

با درج مهر یا امضای صادرکننده سفته، تعهد وی در قبال این سند تجاری آغاز میشود. نکته مهم در مورد امضا یا مهر سفته این است که این مورد و همه مواردی که پیشتر گفتیم، باید توسط صادرکننده در سفته ذکر شود.

سقف سفته چقدر است؟

در هر برگ سفته اطلاعاتی در مورد سقف آن نوشته شده است؛ مثلا سفته تا سقف ۳۰۰.۰۰۰.۰۰۰ میلیون ریال. شما باید عددی معادل یا کمتر از آن را در برگه سفته بنویسید. حتما مبالغ را به حروف نیز بنویسید تا امکان خطا کمتر شود.

جدای از مبحث سفته، اگر صاحب یک کسبوکار یا واحد اقتصادی هستید، پیشنهاد میکنیم با استفاده از یک برنامه حسابداری، امور مالی مجموعه خود را مدیریت کنید. در نظر داشته باشید که قیمت برنامه حسابداری به بستههای انتخابی شما و امکانات برنامه بستگی دارد.

سامانه الکترونیکی سفته چیست؟

خزانه داری کل کشور، طراحی و پیادهسازی سامانه سفته و برات الکترونیکی را در چارچوب پروژه خزانهداری الکترونیک با همکاری دستگاههای ذیربط و شبکه بانکی در دستور کار خود قرار داده است. ارائه خدمات سریع و دقیق به مردم و قطع زنجیرههای واسطه در ارائه اوراق مذکور، جلوگیری از وقوع جرایمی مانند جعل و سوءاستفادههای احتمالی از اوراق ذکرشده و اصالت و اعتباربخشی با امضای دیجیتال توسط وزارت امور اقتصادی و دارایی و بانکهای عامل، از جمله مزایای سفته و برات الکترونیکی عنوان شده است.

سفته؛ سندی تجاری بهعنوان ضمانت در قراردادهای مالی

در این مطلب با بررسی کاربردهای سفته، نحوه گرفتن سفته و شرایط دادن سفته، به سوال «سفته چیست« پاسخ دادیم. سفته یک سند تجاری است که معمولا بهعنوان ضمانت در قراردادها به کار میورد. هنگام سفته دادن، حتما نام گیرنده، مبلغ و تاریخ پرداخت آن را با عدد و حروف یادداشت کنید.

منبع:اندیشه معاصر